ב-26 באפריל 1986 התגוררו מקס לבצ'ין בן העשר ומשפחתו בקייב שבאוקראינה – 90 מייל מדרום לתחנת הכוח הגרעינית בצ'רנוביל. בזמן שממשלת ברית המועצות ניסתה להסתיר את היקף האסון שהתרחש, אמו של לבצ'ין, פיזיקאית במקצועה, הבינה את הסיכון ומיד העבירה את מקס ואת אחיו אל בית סבתו בעיר קרים, מאות קילומטרים משם. חמש שנים אחר כך הגיעה המשפחה לשיקגו כפליטים יהודים עם 700 דולר בלבד; הרובל קרס והממשלה הגבילה את כמות הכסף שהאנשים יכלו להוציא מהמדינה.

"חלק מהחוויה של מעבר לארה"ב ממדינה סוציאליסטית הוא שפשוט לא הייתי מוכן להרבה דברים שהיו כאן, טובים ורעים", אומר לבצ'ין. "קיבלתי את כרטיס האשראי הראשון שלי כמה שנים אחרי שהגעתי לאמריקה והרסתי מיד את ניקוד האשראי שלי, כי לא היה לי מושג איך להשתמש בכלי הזה".

הוא מתראיין ב-13 בינואר, ביום שבו Affirm Holdings – חברת פינטק של "קנה עכשיו, שלם אחר כך" אותה לבצ'ין הקים והיה המנכ"ל שלה – הונפקה לציבור. מניותיה הוכפלו באותו יום ל-96 דולר, מה שהביא את שווי החברה ל-24 מיליארד דולר ואת חלקו של לבצ'ין ל-2.5 מיליארד דולר (היום Affirm כבר שווה יותר מ-27 מיליארד דולר).

מיליארדר שפרח מאוחר

הוא משוחח עם פורבס מהאי הגדול בהוואי, שם היה עם אשתו ושני ילדיו מאז חופשת דצמבר. הוא יחף, לבוש במכנסי טרנינג ובחולצת טריקו שחורה. לבושו הוא הדבר היחיד הרגוע יחסית ביזם הסדרתי הזה. ילד פלא בתחום המתמטיקה עם דרייב של מהגר, שבגיל 23 היה ממקימי PayPal, שחוללה מהפכה בתשלומים מקוונים. מיזמיו כוללים את Yelp, שם היה יו"ר עד 2015; Slide, שירות שיתוף מדיה שהוא מכר לגוגל תמורת 182 מיליון דולר ב-2010; ו-Glow, אפליקציית מעקב פוריות. משטר הכושר והאופניים האובססיבי שלו – מאוד רחוק ממה שהוא מתאר כילדותו החולנית – היה הנושא המרכזי בכתבה שנעשתה עליו בשנת 2014 במגזין Men’s Fitness.

ובכל זאת, בגיל 45 לבצ'ין הוא ללא ספק מיליארדר שפרח מאוחר. מייסדי PayPal אחרים הגיעו מזמן למעמד של הון בעל עשר ספרות; אילון מאסק, פיטר ת'יל וריד הופמן שווים כיום ביחד 190 מיליארד דולר.

כעת לבצ'ין הגיע סוף סוף גם הוא להישג הזה בזכות עליית המסחר המקוון במהלך המגיפה ותובנה שהיתה לו לפני כמעט עשור. בהסתמך על החוויות השליליות המוקדמות שלו עם אשראי, הגיע לבצ'ין למסקנה שהחוכמה המקובלת דאז – דהיינו שבני דור המילניום, שסוחבים על גבם את הלוואות הסטודנטים שלהם, אלרגיים לכרטיסי אשראי ולחובות צרכניים – היתה שגוייה. לא היה זה חוב או אפילו, למרבה הפלא, שיעורי ריבית גבוהים שערערו אותם. במקום זאת הם שנאו היבטים מסוימים של כרטיסי אשראי: עמלות מאוחרות, בנקים גדולים ואת העובדה שהיה קל להיכנס לחובות גבוהים מידי בטעות – במיוחד עבור מי שלא הבין את האופן שבו ריבית נצברת על תשלומי אשראי נגררים.

שיעורי הריבית של Affirm אינם נמוכים בהכרח – הם נעים בין 0% ל-30% בשנה, תלוי בכדאיות ניקוד האשראי של הלווה. אבל Affirm לעולם לא גובה עמלות מאוחרות ומראה לקונים מראש את הריבית הכוללת שהם ישלמו עבור רכישה ספציפית, כאשר תשלומים קבועים נמשכים בדרך כלל בין שלושה ל-12 חודשים – או, עבור רכישות גדולות, עד ארבע שנים. צרכנים יכולים לממן באופן מיידי פריט יקר באמצעות Affirm ולשלם עליו בתשלומים בכל חודש.

מסבסדים את הריביות

מימון בנקודת התשלום מושך את הקונים הצעירים, עד כי מותגים יוקרתיים, כולל Peloton, Mirror ו-West Elm, מסבסדים כעת את הריביות שנגבות ב-Affirm. תשלומי הקמעונאים היוו מחצית מההכנסות של Affirm בהיקף של 596 מיליון דולר ב-12 החודשים שהסתיימו ב-30 בספטמבר. החברה טרם רשמה רווח והפסידה 97 מיליון דולר במהלך 12 החודשים האחרונים.

אולם לעת עתה, המשקיעים קונים צמיחה, ו-'קנה כעת, שלם אחר כך' תהפוך לשיטת התשלום במסחר מקוון הצומחת ביותר בעולם עד 2025, צופה Worldpay. Affirm ומתחרותיה, Klarna השוודית ו-Afterpay האוסטרלית, מימנו יותר מ-10 מיליארד דולר בעסקאות בארה"ב בשנת 2020, לעומת כ-100 מיליון דולר לפני חמש שנים. בינתיים, יתרות כרטיסי האשראי בארה"ב צנחו, ונפח החיובים בכרטיסי האשראי עדיין ירדו מרמתם לפני נגיף הקורונה.

כל אחת מחברות 'קנה כעת, שלם אחר כך' דמיינו את העסק בצורה שונה במקצת. לדוגמה, Afterpay לא מבצעת בדיקות אשראי על לקוחות ולא גובה ריבית, אלא מקבלת 14% מהכנסותיה מעמלות מאוחרות, אשר לבצ'ין מתעב.

בזכות האופניים

לבצ'ין השיק כמה סטארט-אפים כושלים במהלך הלימודים ואחריהם לפני שנסע לעמק הסיליקון, שם גרם לת'יל להתעניין בעבודת ההצפנה שלו. ב-PayPal הוא יצר דרך להעביר כסף מאובטח ממכשיר אחד למשנהו ומאוחר יותר סייע בתכנון מערכת לאיתור רמאים. לבצ'ין היה CTO כאשר PayPal הונפקה בשנת 2002. עד אז היא גייסה מספר סבבי מימון והתמזגה עם חברת הסטארט-אפ X.com של מאסק. כש-eBay רכשה את PayPal תמורת 1.5 מיליארד דולר כעבור כמה חודשים, לבצ'ין יצא מהעסקה עם 33 מיליון דולר עבור 2.2% ממניותיו. על פי הדיווחים הוא הרוויח סכום דומה מ-Slide שגוגל סגרה בשנת 2011, שנה לאחר שקנתה אותה.

לבצ'ין: "חלק מהחוויה של מעבר לארה"ב ממדינה סוציאליסטית הוא שפשוט לא הייתי מוכן להרבה דברים שהיו כאן, טובים ורעים. קיבלתי את כרטיס האשראי הראשון שלי כמה שנים אחרי שהגעתי לאמריקה והרסתי מיד את ניקוד האשראי שלי, כי לא היה לי מושג איך להשתמש בכלי הזה"

בשנת 2012 לבצ'ין עשה סיעור מוחות לרעיונות לסטארט-אפ עם חברים, כאשר אלכס רמפל, מנכ"ל חברת התשלומים TrialPay, הציע שירות שיכול להקל על מימון רכישות באופן מקוון על ידי הערכת הסיכון על סמך פרופילי פייסבוק. רמפל, לבצ'ין, נתן גטינגס (המייסד השותף של Palantir) והיזם הסדרתי ג'ף קדיץ הפכו למייסדי Affirm והחלו לעבוד על אלגוריתמים להלוואות.

כאשר הצוות החליט בשנת 2014 להציע הלוואות משלהם – ובסופו של דבר גם מוצרי בנק אחרים – לבצ'ין הפך למנכ"ל. "אם אתה רוצה לבנות בנק, אתה צריך להיות מסוגל לגייס הרבה כסף, ומקס הוא בעצם יזם מפורסם", אומר קדיץ. באמצע 2015 גייסה החברה 325 מיליון דולר בחובות והון עצמי ממשקיעים, כולל ת'יל ו-Lightspeed Venture Partners.

מהלכים גדולים ויקרים

הצמיחה שלפני נגיף הקורונה התחילה, כאשר Affirm שיתפה פעולה עם סוחרים גדולים חדשים. היא הנפיקה הלוואות בסך 2 מיליארד דולר בשנת 2018 אך שרפה מזומנים. עד שנת 2019, Affirm גייסה 1.1 מיליארד דולר, והערכת השווי שלה היתה 2.9 מיליארד דולר, על פי פיצ'בוק. "כל חברה אחרת היתה נאבקת בשלב מוקדם להמשיך ולגייס כסף", אומר משקיע הון סיכון אחד שוויתר על Affirm. "מקס הרכיב מכונה עם מבנה עלויות שצריך נפח רב כדי לגרום לה לעבוד".

המגיפה סיפקה את הנפח, אך עדיין לא את הרווחים. בין נובמבר 2019 ליולי 2020 המשתמשים האמריקאים של Affirm כמעט הוכפלו ל-5.6 מיליון. היקף ההלוואות ב-12 החודשים שהסתיימו ב-30 בספטמבר הגיע ל-5.3 מיליארד דולר – בסיוע גדול של Peloton. החברה, שמוכרת אופני כושר ביתיים בשווי של יותר מ-2,000 דולר ראתה כי המכירות כמעט שולשו בקיץ האחרון מהשנה שעברה. ברבעון השלישי היוותה Peloton 30% מהכנסות Affirm.

כדי להמשיך בצמיחה, לבצ'ין ביצע כמה מהלכים גדולים ויקרים. בחודש יולי, בנסיון להפוך לשירות מימון תשלומים בלעדי לאמריקאים של פלטפורמת המסחר האלקטרוני Shopify, העניקה Affirm ל-Shopify אופציות עבור 5% מההון העצמי שלה – ניירות ערך בשווי של כ-2 מיליארד דולר. בדצמבר Affirm רכשה את חברת PayBright הקנדית תמורת 264 מיליון דולר.

בסופו של דבר, כמו שאר הפינטק שהתחיל להתמקד במגזר אחד, Affirm שואפת להרוויח על ידי מכירת שירותים פיננסיים רבים יותר לקהל לקוחות נאמן שקונה את נאום שקיפות גובה העמלות שלה. ביוני היא החלה להציע חשבון חסכון ללא מינימום, ללא עמלה ועם תשואה גבוהה. עכשיו שיש לה 1.2 מיליארד דולר של מזומנים בבנק, מה הלאה? זה יכול להיות פשוט כרטיס אשראי ידידותי לבני דור ה-Y.

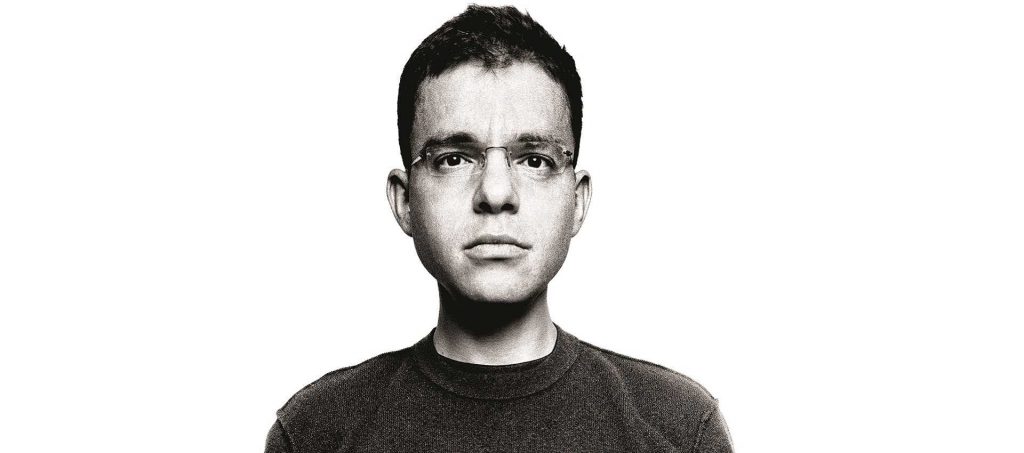

צילום תמונת השער: Platon/Trunk Archive