שנת 2020 תירשם בהיסטוריה כאחת הדרמטיות והתנודתיות שידעו השווקים מאז ומעולם. נכון, במרוצת השנים כבר חוו הבורסות בעולם משברים וזעזועים לא מעטים, אך אלו נפרסו בדרך כלל על תקופות ארוכות יותר. השווקים הפיננסיים שנעו השנה מדפרסיה גמורה לאופוריה מתפרצת, מראלי מטורף של שוק דובי לשורי, הפכו את השנה הזו לנדירה ואת אתגר ניהול ההשקעות למורכב ומסובך במיוחד – אם כי גם למאוד רווחי, עבור מי שידע לפעול נכון ובזמן.

הדירוג מופיע בגיליון פברואר 2021 של פורבס ישראל

בדירוג מיוחד וראשון מסוגו פורבס מציג מדד משוקלל המדרג את מנהלי ההשקעות בלטווח הארוך והבינוני הטובים בישראל. המתודולוגיה הייחודית של פורבס משקללת את ביצועי הגופים המוסדיים המנהלים את כספי הפנסיה, ההשתלמות והגמל של כולנו, על מסלוליהם השונים, לכדי דירוג אחד שקובע: מי הם המנהלי ההשקעות הטובים ביותר.

הפרויקט רחב היריעה, שכולל גם דירוגים נפרדים עברו כל אחד מסוגי החסכונות, מהווה מדריך חשוב בשאלת ניהול ההשקעות של כספי החיסכון לטווח הבינוני והארוך.

מספיק להתבונן על חודשים ספורים, איפשהו בין אמצע פברואר לסוף אפריל, כדי להבין עד כמה השנה הזו היתה מאתגרת עבור מנהלי ההשקעות. ימים ספורים של פאניקה טוטאלית מחקו תשואות שהצטברו במשך שנים. ה־S&P500 למשל, ששייט ברמות שיא היסטוריות, צלל בתקופה זו בחדות ומחק ב־16 ימי מסחר בלבד שלוש שנים של עליות, תוך שהוא רושם את הנפילה היומית החדה ביותר מאז יום שני השחור של 1987.

אך זאת מתברר היתה רק ההתחלה בשנה מטלטלת במיוחד. תוך 121 ימים בלבד רשם המדד את מהלך ההתאוששות המהיר בהיסטוריה – לאחר נפילה של 39% מרמת השיא השלים ניתור של יותר מ־50% חזרה אל הפסגה. לנאסד"ק זה לקח אפילו פחות – ותוך 76 ימי מסחר בלבד הוא כבר ניפץ את שיאו הקודם שנקבע טרם המשבר. מי שהשכיל להגדיל בזמן את החשיפה לחו"ל – בעיקר לארה"ב – הרוויח בגדול והשיג תשואות עודפות על פני השוק.

ה־V מעולם לא היה חד יותר. זמן התגובה של המשקיעים הצטמצם למינימום. מי שלא ידע להגיב מהר מספיק, ללחוץ על דוושת הברקס ולצמצם חשיפה – צבר הפסדים כואבים. מנגד, כשהשתנתה המגמה, מספיק היה לפספס ימים אחדים ירוקים של ראלי שורי ועליות שערים חדות כדי להשתרך הרחק אחרי השוורים הדוהרים.

גם בחירת המשקל ותזמון החשיפה להשקעה בסקטורים ספציפיים התגלתה כבעלת חשיבות קריטית השנה, עם שונות קיצונית שהבדילה בין סיפורי הצלחה לכישלונות מהדהדים. בתהליך הברירה הטבעית שכפה נגיף הקורונה מניות המגזרים המסורתיים כמו הנדל"ן, האנרגיה, התעופה או התיירות – דיממו בשטף מהיר והסבו למשקיעים החשופים אליהן פגיעה קשה. לעומתן, מניות החברות מוטות הטכנולוגיה והחדשנות של הכלכלה החדשה שגשגו ופרחו – ואיתן גם מי שידע לשים את הכסף במקום הנכון, והכי חשוב – בזמן הנכון.

הכשת נחש

דווקא שנה שהיתה מלאה באי־ודאות סימנה את ודאותם הבלתי מעורערת של חוקי הברזל בעולם ההשקעות: לא לנסות לתפוס סכין נופלת, לא לקפוץ מהסירה כשהמים סוערים וכשיש דם ברחובות זהו הזמן הטוב ביותר לקנות מניות. במילים אחרות, מי שניסה לתזמן את השווקים הבלתי צפויים נכווה, מי שזיהה את מגמת סיבוב הפרסה והשכיל לפעול באופן רציונלי זכה.

גם מבחינתם של החוסכים, קיבעה 2020 לקח חשוב ויקר. לאחר שנוכחו כיצד נגיף פראי מרעיד את הבורסות ברחבי העולם, מפיל את המדדים ו"מוחק" את כספי הפנסיה והגמל שלהם – נתפסו חלקם בבהלה, מיהרו לפדות קרנות או לדלג בין מסלולי החיסכון השונים, כשהם "מצמצמים" סיכון וחשיפה. אך מי שפעל באמוציונליות ובחופזה, פדה חסכונות או קפץ למסלולים סולידיים יותר, גילה את גודל הטעות כשהרוח התחלפה. ההפסדים שרשמו כשהיו חשופים יותר לסיכון התקבעו וגודרו ברגע שעברו לאפיקים פחות מסוכנים – וכפי שהסתבר במהרה גם הרבה פחות רווחיים. כך למעשה, יצקו מלט וביטנו את ההפסדים שרשמו בזמן הירידות. היה מי שדימה את השפעתן של הירידות החדות בשווקים על כספי החיסכון להכשת נחש ארסי – כואבת, אך גם ברת חלוף ויכולה להיות קטלנית אם זזים יותר מדי ועושים תנועות חדות.

2020, "שנת הקורונה" שהסתיימה זה עתה והיתה רצופה בטלטלות ותהפוכות, מספקת לנו את תנאי המעבדה האידיאליים כדי לבחון באיזה אופן ובאיזו יעילות מנוהלים מאות מיליארדי השקלים בתוכניות החיסכון של הציבור בישראל. מי מבין גופי ההשקעה המנהלים השיא בשנה המשוגעת הזו את התשואות הגבוהות ביותר בקרנות ההשתלמות, קופות הגמל וקרנות הפנסיה, איזה גוף מוביל בתשואות לאורך שנים – כולל השנה החריגה האחרונה, וחרף התנודות החריפות בשווקים – הצליח לנווט במים הסוערים בהצלחה?

מצד שני חשוב גם לבחון מי מהגופים נטלו סיכונים גבוהים יחסית לאחרים במירוץ להשגת תשואה עודפת, והאם הסיכון שלקחו בשנות הגאות הקודמות, בזכותו רשמו תשואות יפות והיכו את השוק, חזר כבומרנג השנה.

הדירוג המיוחד בוחן את ביצועי ניהול קרנות ההשתלמות, קופות הגמל וקרנות הפנסיה החדשות של גופי ההשקעות המובילים, וזאת על פי כמה פרמטרים של ביצוע: תשואה (מצטברת בשנה האחרונה, 3 שנים ו־5 שנים אחרונות), תנודתיות (סטיות תקן), יחס תשואה־סיכון (מדד שארפ) ותשואה עודפת (אלפא שנתית). בנוסף משקלל המודל שלנו גם את דמי הניהול שגבו מנהלי ההשקעות ביחס לתשואה שהשיאו. בסך הכל נבחנו מאות קרנות פנסיה חדשות, קרנות השתלמות וקופות גמל לתגמולים, בהיקף נכסים כולל של כ־700 מיליארד שקל (פירוט נוסף ב"כך בדקנו").

אלטשולר בפסגה

דירוג גופי ההשקעה של פורבס מציב השנה את אלטשולר־שחם בראש הטבלה עם הציון המשוקלל הגבוה ביותר. מיטב־דש ואנליסט חולקים את המקומות השני והשלישי. את הרשימה סוגרים מנורה־מבטחים שקיבלו את הציון המשוקלל הנמוך ביותר מבין 11 גופי ההשקעה שנבדקו.

גופי ההשקעות קיבלו גם ציון משוקלל ודורגו לפי שלושה אפיקי חיסכון: קרנות השתלמות, קופות גמל וקרנות פנסיה. גם כאן מככבת אלטשולר־שחם, כשהיא כובשת את המקום הראשון בקטגוריית קרנות הפנסיה החדשות וקופות הגמל לתגמולים. בקטגוריית קרנות ההשתלמות אלטשולר־שחם הגיעה אל המקום השלישי. בקטגוריה זו אנליסט מדורג כגוף ההשקעות הטוב ביותר ואחריו ילין־לפידות. בקטגוריית הפנסיה הפניקס־אקסלנס וכלל משלימים את השלישייה הפותחת.

מנהלי ההשקעות הטובים בישראל

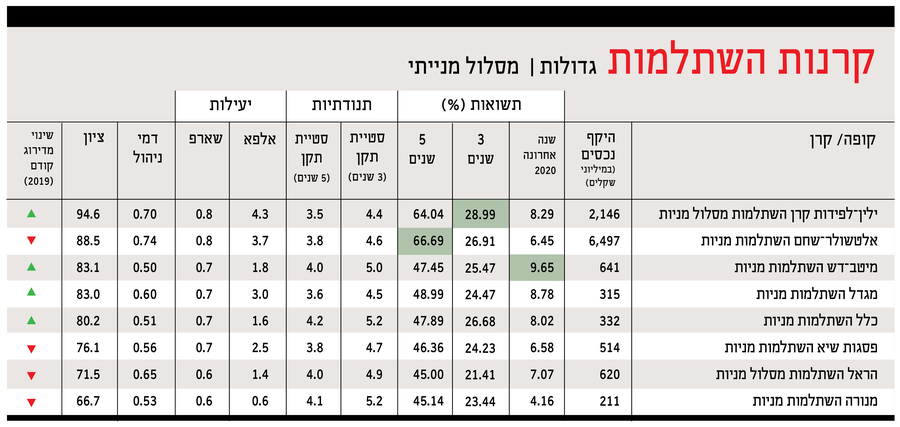

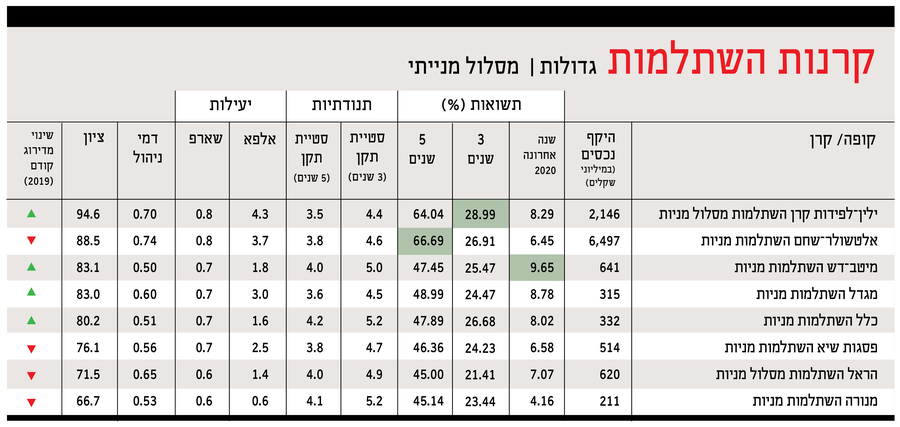

קרנות השתלמות גדולות

(אשר ניהלו נכסים במסלול הכללי והמנייתי בהיקף מצטבר של לפחות 6 מיליארד שקל נכון לסוף 2020)

הסכום הכולל של כספי החיסכון המנוהלים בקרנות ההשתלמות השונות עמד בסוף 2020 על כ־273 מיליארדי שקלים – למעלה ממחצית מהכספים המנוהלים בשוק הגמל הישראלי. כשני שלישים מתוך אלו מנוהלים במסלול הכללי של קרנות ההשתלמות.

מטבע הדברים, הסכומים האדירים המתגלגלים באפיקים הללו הופכים את התחרות לעזה במיוחד – אך חרף זאת, אם בוחנים את ביצועי הקרנות בשנים האחרונות ועד שנת 2020 נראה שאין כמעט תחרות ושמותיהם של שני גופים מתבלטים בבירור מעל כל השאר: אלטשולר־שחם וילין־לפידות. אלו השיאו תשואות עודפות באופן מובהק במשך השנים הללו על פני שאר המתחרים.

אך כפי שלמדנו, השנה האחרונה היתה אופרה אחרת לגמרי וזו הכתירה מנצחים חדשים – אחד מהם הוא בית ההשקעות מיטב־דש, שבזכות שנה פנומנלית הצליח להכות את השוק. קרנות ההשתלמות של בית ההשקעות השיגו גם במסלול הכללי (6.15%) וגם במסלול המנייתי (9.65%) את התשואה הטובה ביותר מבין הקרנות הגדולות ובפער ניכר.

זה הספיק לקרנות של מיטב, יחד עם אלו של כלל (8% במנייתי, 5.7% בכללי), לצמצם את הפער ולהידבק בדירוג המשוקלל אל שתי המוליכות – אם כי עדיין בהסתכלות ארוכת טווח על התשואות שהשיגו ב־3 וב־5 השנים האחרונות, קרנות ההשתלמות של אלטשולר וילין ממשיכות להציג ביצועים טובים יותר על פני האחרות.

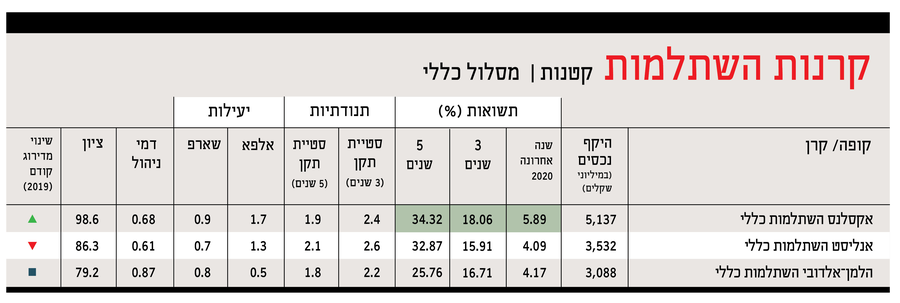

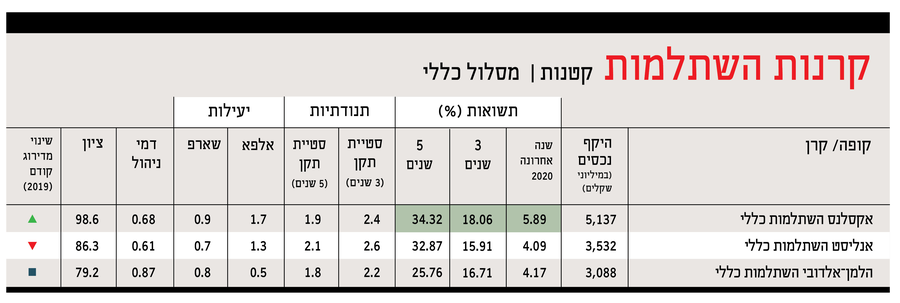

קרנות השתלמות קטנות

גם בביצועי הקרנות הקטנות המנהלות עד 6 מיליארד שקל במסלולים הכללי והמנייתי, נרשמו בשנה החולפת שינויים מעניינים. אם עד לפתחה של 2020 זכו הקרנות של בית ההשקעות אנליסט לציונים הטובים ביותר באופן מובהק, בשני המסלולים – הרי שכעת השתנתה התמונה ולפחות במסלול הכללי, שם מנוהלים חלקם הארי של הכספים באפיק חיסכון זה, ישנה מנצחת ברורה.

במסלול הכללי זכתה קרן ההשתלמות של אקסלנס בכל הקופה לאחר שהשיאה תשואה שנתית נהדרת של 5.9% ב־2020 (לעומת 4.1% של אנליסט). הביצועים העדיפים של אקסלנס על פני המתחרה בשנה החולפת העניקו לה את היתרון כקרן ההשתלמות שהשיאה את התשואות הטובות ביותר בשנים האחרונות (3 ו־5 שנים אחרונות), עם מדדי יעילות ותנודתית טובים יותר.

במסלול המנייתי נותרה "אנליסט השתלמות מניות" המנצחת הבלתי מעורערת, לאחר שגם בשנה האחרונה השיגה תשואות טובות בהרבה מיתר המתחרות (14.7%). למרות תנודתיות גבוהה יותר לעומת יתר הקרנות במסלול, התשואות הפנומנליות שהשיגה הקרן בשנים האחרונות (43% ו־75%, ב־3 וב־5 השנים האחרונות בהתאמה), מציבים אותה בראש הדירוג עם מדדי אלפא ושארפ עדיפים בהרבה.

ואי אפשר לעסוק בתשואות חריגות מבלי לציין את "התלמיד המצטיין" של שוק הגמל הישראלי – בית ההשקעות מור, שהוא תלמיד כבר לא כל כך חדש בכיתה ולפי היקפי הגיוסים המרשימים שזרמו לקופותיו השנה – גם לא כל כך קטן (אומנם במסלול הכללי מנוהלים שם כ־2.1 מיליארד שקל "בלבד", אך במסלול המנייתי לא נופלים הסכומים המנוהלים מגופי השקעות ותיקים אחרים).

ואכן, גם השנה השאירו קרנות ההשתלמות של מור אבק ליתר המתמודדות והשיאו תשואות שהיכו את המובילות בענף – 14.2% תשואה ב־2020 לקרן ההשתלמות הכללית ו־30.1% במנייתית. גם קופות הגמל של מור השיאו השנה תשואות עודפות: 8.3% במסלול גמל לבני 60 ומעלה, 14.2% במסלול לבני 50 עד 60, 17.8% בקופת הגמל לבני 50 ומטה, ותשואה פנומנלית של 33.5% במסלול המנייתי.

נראה לפי המספרים שבבית ההשקעות השקיעו השנה שעות נוספות באנליזה ומחקר, ובזכות ניהול השקעות חכם ידעו לתזמן נכון את השווקים – מתי להרים ברקס ומתי לתת גז, באילו מגזרים לשים את הכסף ואיפה למשוך. הסיבה שבית ההשקעות לא נכלל בדירוג השנה נובעת מכך שהוא שחקן טרי בשוק – כשנתיים בלבד, כך שיהיה מעניין מאוד לבחון את עקביות הביצועים תחת ניהול תיק השקעות גדול יותר ב־2021, כשיכנס לראשונה לדירוג בשנה הבאה.

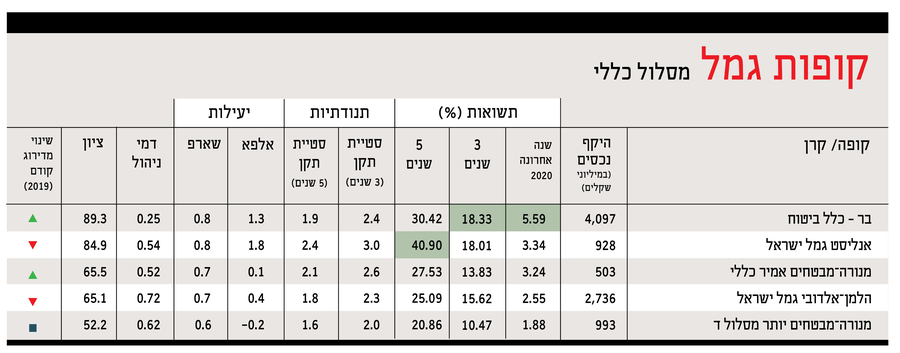

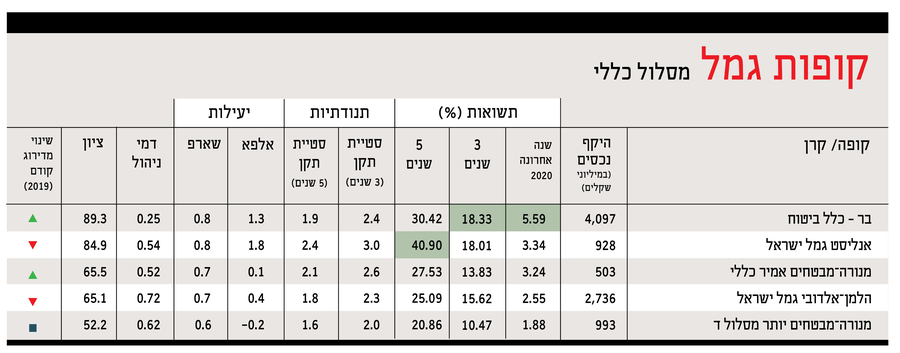

קופות גמל

חרף משבר כלכלי גלובלי היסטורי ולמרות השלכותיו החמורות של נגיף הקורונה, שוקי ההון ידעו להתרומם – שלא לומר להתנתק ממה שהתרחש למטה בכלכלה הריאלית – והשיאו תשואות עודפות למי שידע להגיב במקום הנכון ובזמן הנכון. וכך, בעיצומו של משבר כלכלי חריף, צמיחה שלילית ואבטלה גואה, הצליחו קופות הגמל בשורה התחתונה לסכם את 2020 עם תשואה חיובית ממוצעת של 4.6%. כ־580 מיליארד שקל נוהלו השנה באפיקי הגמל השונים, מתוכם כמעט מחצית, כ־263 מיליארד, ב"קופות לתגמולים ואישית לפיצויים" שהשיאו תשואה חיובית ממוצעת של 4.3% השנה (לעומת תשואה ממוצעת של 4.8% בקרנות ההשתלמות).

בהקשר זה חשוב להדגיש כי ענפי הגמל והפנסיה נבחנים יותר בהסתכלות ארוכת טווח ובעקביות התשואות לאורך זמן. פערי התשואות בין הקרנות והקופות השונות נגזרים משיעור תמהיל אחזקה שונה של נכסי הסיכון ותזמון אחזקתם, כך שלצד מדדי היעילות והתנודתיות חשוב לבחון את פרמטר עקביות התשואות לאורך מספר תקופות.

במסלול הכללי של קופות הגמל המנצחת הגדולה השנה בדירוג היא קופת הגמל "בר" המנוהלת על ידי כלל פנסיה וגמל, אשר הציגה השנה ביצועים עדיפים בהרבה לעומת שאר הקופות באותו המסלול. קופת הגמל של כלל הציגה תשואה שנתית יפה של 5.6% ב־2020, זאת לעומת "אנליסט גמל ישראל" בניהול בית ההשקעות אנליסט, מי שעמדה בראש עד לפני שנה, והשיגה תשואה של 3.3%. בזכות כך מציגה הקופה של כלל תשואה עודפת בשלוש השנים האחרונות על פני זו של אנליסט, תוך הצגת מדדי תנודתיות וסיכון נמוכים יותר – אלמנט שבא לידי ביטוי ביתר שאת בשנה תנודתית זו.

במסלול המנייתי הציגה “אנליסט גמל מניות” את הביצועים הטובים ביותר עם ציון משוקלל כמעט מושלם של 97.9 – מה שמעיד על יתרונה הבולט על פני יתר הקופות במסלול כמעט בכל הפרמטרים שנבחנו. קופת הגמל של אנליסט הציגה את התשואות הטובות ביותר בשנה האחרונה (14.8%), ב־3 השנים האחרונות (43.9%) וב־5 השנים האחרונות (77.2%), כאמור בפער ניכר על פני יתר המתחרות. לשם השוואה קופת הגמל המנייתית של אלטשול־שחם ממוקמת בדירוג במקום השני עם ציון משוקלל של 72.2.

במסלול אג״ח, המדורגת הראשונה היא קופת הגמל "אלטשולר־שחם גמל אג"ח ללא מניות", שזכתה לציון משוקלל של 94.9 בזכות תשואה עודפת ברורה בכל טווחי הזמן שנבחנו (תשואה של 4.3% ב־2020, 13.1% ב־3 השנים האחרונות ו־20.7% ב־5 השנים האחרונות) ובפער ניכר על פני שאר הקופות – זו הושגה, יש לציין, תוך תנודתיות גבוהה יחסית לעומת היתר. לשם השוואה "הראל גמל מסלול אג"ח ללא מניות", השנייה בדירוג במסלול זה, השיגה השנה תשואה שנתית של 2.2% (כמעט מחצית מזו של אלטשולר).

במסלולים השונים של קופות הגמל המסווגות על פי קבוצות גיל המנצח הבלתי מעורער, נכון לדירוג שערכנו לסיכום 2019, היה בית ההשקעות אלטשולר־שחם, שקופות הגמל המנוהלות על ידו קיבלו את הציונים הגבוהים ביותר בכל המסלולים. אולם הביצועים של יתר הקופות המתחרות במהלך 2020 צמצמו את הפער, לעיתים באופן משמעותי.

במסלול לבני 50 ומטה, קופות הגמל של אקסלנס, מיטב ואנליסט נהנו מהביצועים המעולים שהפגינו ב־2020 (7.3%, 6.7% ו־6.3% בהתאמה), כדי לעקוף בפסגה את אלטשולר (6%), שדורגה השנה רביעית.

במסלול לבני 50 עד 60 השיאו הקופות המובילות – אלטשולר, מיטב, אנליסט וכלל – תשואות דומות עם יתרון קל לזו של מיטב. "אלטשולר־שחם גמל לבני 50 עד 60" מדורגת עדיין ראשונה עם ציון משוקלל של 93.5, בעיקר בזכות תשואה של 19.6% שהושגה ב־3 השנים האחרונות.

במסלול לבני 60 ומעלה זוכה הקופה של אלטשולר־שחם לציון הגבוה ביותר (95.1) ובפער ניכר על פני כל יתר הקופות באותו מסלול. פער זה גדל עוד יותר בדירוג השנה, בעיקר בזכות תשואה יפה של 5.2% שהשיגה הקופה ב־2020, המצטרפת לתשואה מצטברת של 16.8% שהשיאה ב־3 השנים האחרונות.

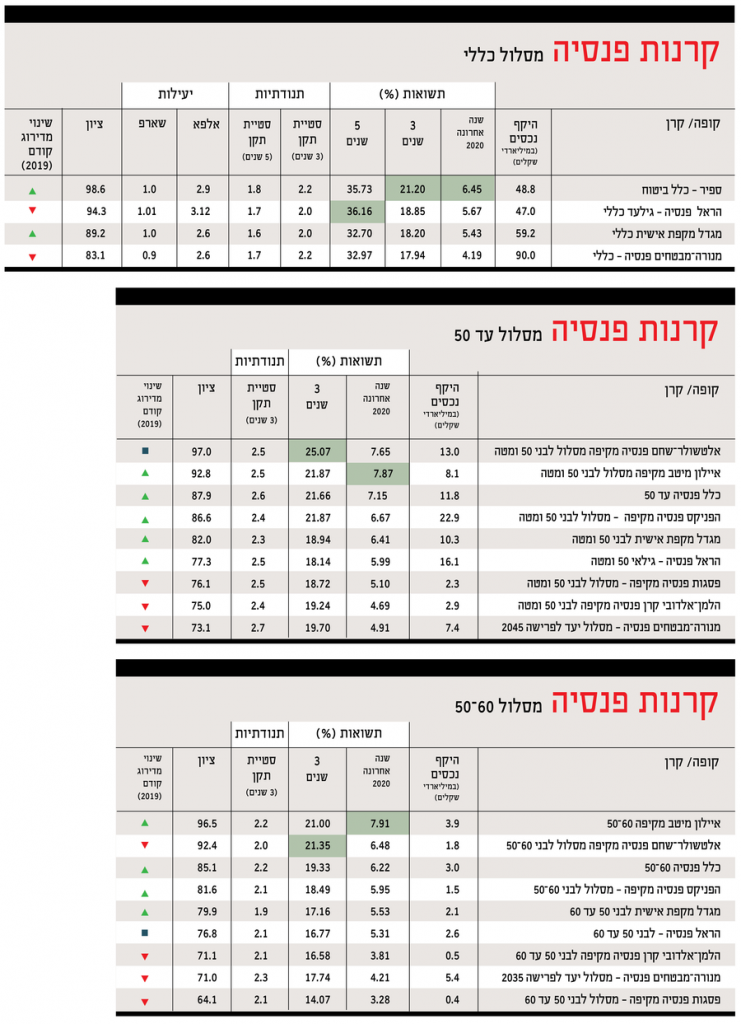

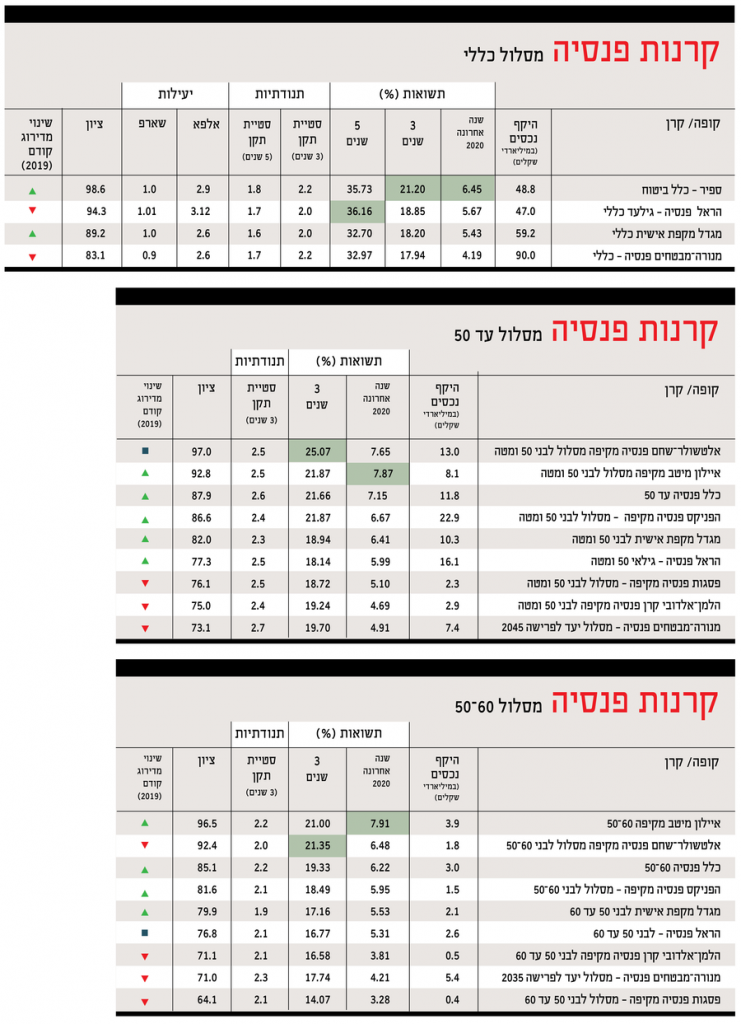

קרנות הפנסיה החדשות

השפעת השנה החריגה היתה ניכרת כמובן גם באפיק ההשקעה הפנסיוני. קרנות הפנסיה החדשות שנהנו מהגאות הנדירה בשווקים של 2019 (והציגו את התשואה הטובה ביותר מאז 2009) ספגו בשליש הראשון של השנה הפסדים בלתי מבוטלים – אך אלו נמחקו כלא היו בסיכום 2020.

בשוק הפנסיוני הישראלי מנוהלים נכון לסוף שנת 2020 כ־465 מיליארד שקל בקרנות הפנסיה החדשות שהשיאו תשואה שנתית ממוצעת של 5.43%. מדובר אומנם בכמחצית משיעור התשואה הממוצע שנרשם שנה קודם לכן, אך רק כדי להניח דברים בפרופורציות – מדובר בתשואה טובה יותר מזו שנרשמה ב־2016 (4.18%) ותשואה עדיפה לאין שיעור מזו שנרשמה ב־2018 (0.94%).

מתוך הביצועים היפים של קרנות הפנסיה החדשות התבלטה במסלול הכללי, שם מרוכזת עיקר המסה של הכספים המנוהלים בקרנות הפנסיה, קרן הפנסיה "ספיר" בניהול כלל גמל ופנסיה, שזכתה לציון כמעט מושלם של 98.6, תוך הובלה כמעט בכל הפרמטרים שנבחנו. קרן הפנסיה של כלל השיאה את התשואה הטובה ביותר ב־2020 והיא מובילה בפער ניכר מבחינת התשואות שהשיאה ב־3 השנים האחרונות, זאת תוך תנודתיות נמוכה יחסית ויחס תשואה־סיכון גבוה ועדיף בהשוואה לכל יתר הקרנות במסלול.

במסלולי קרנות הפנסיה המסווגים על פי קבוצות גיל שוקללו ביצועי הקרנות ב־3 השנים האחרונות. כאן ישנו ראש חץ ברור בהובלת קרנות הפנסיה של אלטשולר־שחם ומיטב־דש – שזכו לציונים הגבוהים ביותר בשקלול כל הפרמטרים ובפערים די משמעותיים מול כל יתר הקרנות במסלולים.

במסלול ההשקעה עד גיל 50 דורגה קרן הפנסיה של אלטשולר־שחם במקום הראשון בשקלול כל הפרמטרים שנבחנו עם ציון גבוה של 97. אחריה ממוקמת קרן הפנסיה של מיטב־דש עם ציון של 92.8. שתי הקרנות התבלטו מעל יתר הקרנות מבחינת ביצועי התשואות ומדדי הסיכון.

במסלול לבני 60־50 מובילה קרן הפנסיה "איילון מיטב מקיפה 60־50", בעיקר הודות לתשואה פנומנלית שהשיאה ב־2020 (7.9%), טובה בהרבה ממי שהובילה את הדירוג במסלול הזה עד לאחרונה, "אלטשולר־שחם פנסיה מקיפה מסלול לבני 60־50", שהשיגה תשואה של 6.5%.

ב־3 השנים האחרונות השיגו שתי הקרנות תשואה יפה של כ־21%.

במסלול לבני 60 ומעלה המנצחת הבלתי מעורערת היא קרן הפנסיה של אלטשולר־שחם – עם ציון כמעט מושלם (99.5) אותו השיגה תוך הובלה מוחלטת בכל הפרמטרים העיקריים שנבחנו.

בקרנות הפנסיה במסלול מניות, שם מנוהלים סכומים צנועים יותר, זכתה קרן הפנסיה של הפניקס־אקסלנס "הפניקס פנסיה מקיפה – מסלול מניות", בציון הגבוה ביותר: 95.5 – בעיקר בזכות התשואה העודפת שהשיגה הקרן לחוסכים ב־3 וב־5 השנים האחרונות ובזכות מדדי יעילות עדיפים.

כך בדקנו

מודל המיוחד שנבנה לצורך הדירוג משקלל את הנתונים של קרנות ההשתלמות, קופות הגמל וקרנות הפנסיה החדשות על פי מספר פרמטרים של ביצוע: תשואה (מצטברת בשנה האחרונה, ב־3 וב־5 השנים האחרונות), תנודתיות (סטיות תקן), יחס תשואה־סיכון (מדד שארפ), תשואה עודפת (אלפא שנתית) ועלות הניהול (שיעור דמי ניהול).

הציון הסופי חושב על בסיס שקלול פרמטרים של תשואה בפרקי זמן שונים המהווים בסך הכל כ־75% מהציון, כאשר יתר הפרמטרים מהווים כ־25% מהציון הסופי המשוקלל. הקרנות והקופות שנבחנו הן רק כאלו בעלות נתונים היסטוריים ב־3 השנים האחרונות לפחות. מסיבה זו קרנות ההשתלמות וקופות הגמל של השחקן החדש והבולט בשוק – בית ההשקעות מור הפעיל כשנתיים – לא נכללו בדירוג.

הציון היחסי בכל פרמטר ניתן באופן יחסי לביצועים של יתר הקרנות או הקופות המתחרות באותו מסלול, כך שהקרן או הקופה עם הנתון הטוב ביותר זכתה בציון 100 וקיבלה את מלוא הנקודות שמעניק פרמטר זה (על פי משקולות הדירוג שנבנו). יתר הקופות או הקרנות קיבלו ציון מותאם באופן יחסי לביצועים של המובילה באותו הפרמטר. בשקלול כל הפרמטרים והמשקולות התקבל ציון סופי ומשוקלל המגלם את יעילות ואיכות הביצועים של הקרן או הקופה, באופן יחסי ובהשוואה לביצועים של יתר הקרנות או הקופות באותו מסלול השקעה.

נקודה חשובה נוספת המאפשרת את ניתוח תוצאות הביצועים לאורך נקודות זמן שונות נובעת מעדכון תדיר של המודל והשוואה לתוצאות שהתקבלו בעבר. העדכון האחרון מבוסס על תקופת הדיווח ינואר־דצמבר 2020 כשנת הבסיס ושיקלל בנוסף נתונים של 3 שנים אחורה (2020־2018) ו־5 שנים אחורה (2020־2016) – כך ניתן לראות איזו קופה או קרן הצליחה להתבלט לאורך זמן ולהציג ביצועים חזקים לאורך תקופה ממושכת ומשתנה.

בקטגוריית קרנות ההשתלמות, החלוקה של קרנות ההשתלמות לגדולות וקטנות נערכה על בסיס היקף הנכסים המנוהלים המצרפי במסלול הכללי והמנייתי (נכון לסוף 2020). קרנות ההשתלמות הגדולות הן אלו אשר ניהלו נכסים בשני המסלולים בהיקף מצטבר של לפחות 6 מיליארד שקל.

במסלולים תלויי הגיל של קופות הגמל וקרנות הפנסיה נבחנו קרנות וקופות עם נתונים היסטוריים ב־3 השנים האחרונות.

בסך הכל נכללו בדירוג כ־150 קרנות פנסיה חדשות, קרנות השתלמות וקופות גמל לתגמולים, בהיקף נכסים כולל של כ־700 מיליארדי שקל, המנוהלים על ידי גופי ההשקעות המובילים בישראל.